相続税に強い、遺産を守り、残せる専門家の選び方

- #お役立ち情報

「相続税に強い専門家の選び方」「相続税の専門家選びに失敗した例」などを解説していきます。

目次

税理士にも相続税専門があります

◆税理士の専門分野はこのように分かれています

税理士の専門分野は大きく2つに分かれます。その中でさらに得意分野で対応する業務が分かれます。

✅会計専門の税理士

- 法人税

- 所得税

さらに、会計専門の中でも税理士個人の強みが分かれます。

- 会計に強い

- 財務に強い

✅相続専門の税理士

- 相続税

さらに、相続税の中でも税理士個人の強みが分かれます。

- 税務調査に強い

- 土地の評価に強い

- ITに強い

相続税専門税理士の選び方

相続税の申告のケースですが、何十年も看板を掲げている税理士でも、実は相続税の申告経験がほとんど無いという場合もあります。平成30年の国税庁の統計によると、税理士数77,327人に対して、相続税申告件数は111,728 件。つまり、税理士1人あたりの相続税申告件数は、年間約1.4件です。

相続税を専門とする税理士、相続に強い税理士を見分けるポイントは次の4つです。これらのポイントを押さえることで、広告やホームページなどの宣伝文句に踊らされることなく、相続を依頼して間違いのない税理士選びができます。

- 相続税に特化した専門性の高さ

- 相続税の「申告や還付の実績」が豊富にある

- 相続税に関する書籍を出版している

- 相続税の専門税理士としてメディア掲載がある

◆税理士が専門としている分野を確認する

相続に強い税理士を見分ける上で最も重要なのは、相続税に関しての専門性が高いかを見極めることです。

◆相続税分野の経験が幅広くあり、実績が豊富な税理士を選ぶ

相続税を専門としていても開業して年数が経っていないため相続税の専門知識や経験が浅い場合もあります。相続税の申告、相続税の還付、相続税対策など相続分野の業務を幅広く対応して、総合的に豊富な実績があるかをチェックしましょう。

無料面談を活用して選ぶ

最終的に候補を絞った後は、無料の面談を活用して実際に直接話して選んでください。信頼関係を築き、円滑に進めていくためにも、専門性だけでなく対応の丁寧さや速さも税理士選びで重要です。

◆相続税に関する書籍の出版やメディア掲載がある税理士を選ぶ

書籍の出版やメディア掲載は、税理士の専門性やノウハウを客観的に評価できる手段です。

書籍であれば、一般的な相続のハウツー本だけではなく、より専門性の高い本を執筆しているかを確認しましょう。メディア掲載もどんな媒体にどのような内容で意見を求められているのかをチェックすることで、その税理士が客観的にどの専門分野で評価されているかが分かります。

相続税申告を税理士に依頼する料金の目安

相続税の税理士報酬の相場は、目安として遺産総額の0.5〜1%と言われています。

税理士報酬の内訳は、大まかに以下の3つです。

- 基本報酬

- 加算報酬

- その他費用

基本報酬は相続する遺産の総額によって異なります。加算報酬は相続人の人数や、申告期限までの期間等で変動する料金です。その他費用には書類作成にかかる実費などが含まれます。

基本報酬も加算報酬もケースバイケースで変動するため、目安を参考にするとしても、一人一人の相続の状況は異なるので、詳しく話しを聞いていない状況で正しく料金の目安を把握するのは非常に難しいでしょう。

税理士事務所によって基本報酬も加算報酬も料金の幅がかなりあるので、必ず面談を行い、内容の詳しい説明を受けて、なぜその料金になるのか納得をした上で依頼をしましょう。

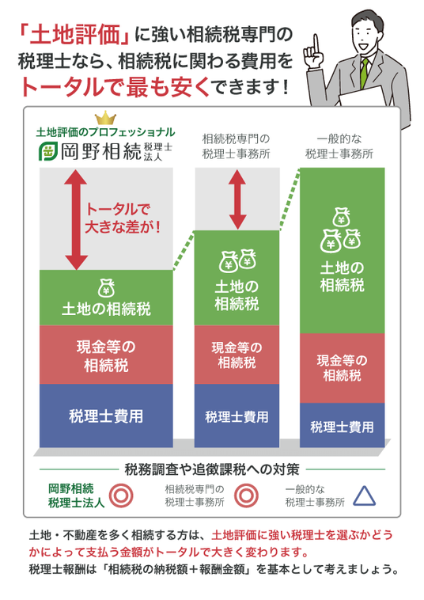

◆相続税の減額可否は契約後に分かることも多い

相続税申告書作成の費用は税理士報酬だけではなく、支払う相続税との合計が重要です。税理士への依頼料金と納める相続税額をトータルでどれくらいかかるのかを把握して判断することをおすすめします。詳細が分かるほど減額が適用できるかどうかの判断が可能なので、専門性の高い税理士ほど、提示された見積りより実際に支払う税額が安くなる可能性があることを覚えておきましょう。

税理士選びに失敗する4つポイント

- 慣れているのでいつもお世話になっている税理士を選ぶ

- 交通費や時間の節約のために近所の税理士を選ぶ

- インターネットで探した料金の安い税理士を選ぶ

- 相続専門の税理士だが経験の浅い税理士を選ぶ

1つでも当てはまった方は、税理士および税理士事務所の選び方を見直すことで、相続税を節税できる可能性があります!

◆相続税を払い過ぎてしまう可能性があります

相続税申告に慣れていない税理士は、相続財産を高めに評価しがちです。

提携の税理士法人は他の税理士が提出した相続税申告書の見直しをこれまで2,000件以上依頼されてきましたが、10人中8人が適切な申告がされていませんでした。数十万~最大数千万円もの払わなくていい相続税が過大に納税されていました。

たとえ税理士でも経験がないと適正に計算することが難しいのが相続税です。

他の税金は国から還付金のお知らせが届くことがありますが、相続税は残念ながら届きません。相続人が適正額より高い相続税を払うと税収入が増えるため、税務署は「税金の払い過ぎ」を指摘してくれません。

◆5件中1件が税務調査され、9割近い確率で追徴課税が発生します

相続税の税務調査件数等は国税庁より公表されております。相続税は他の税金と比べても税務調査されやすく、5件中1件が税務調査され、9割近い確率で追徴課税が発生していることが統計情報から分かります。

税務調査は主に過少に申告されている場合に起こるため、指摘されないようにするには適正に申告するか、多めに税額を申告するかのどちらかが対策になります。適正な申告は経験がないとリスクになるので、大多数の税理士は多めに申告をすることが多いと言われています。

相続税専門税理士選びに失敗した例

所得税・法人税専門の税理士に相続税申告を依頼したA様

以下にご紹介するのは、税理士選びを間違ったために払わなくてもいい相続税を支払うことになった、ある相続人の事例です。

相続時の状況

- 被相続人

- 母(年齢:80代)

- 相続人

- 2人(子供2人 相談者長男)

- 遺産

- 自宅、賃貸アパート等土地 3億円

預貯金1億円

負債1,000万円

- 遺産分割

- 遺言が無く遺産分割協議が必要

- 評価のポイント

- 不動産が多く、土地評価次第で相続税額が変動する

家系図

ご相談の経緯

A様は、初めての相続税申告を知り合いの税理士に依頼し、相続税1,200万円を支払いました。ただ、その税理士は所得税・法人税を専門としており、打ち合わせの段階から「本当に相続税を任せていいのか?」と不安を感じていたそうです。

納税後、A様は「もっと節税できたのでは?」と考え、当税理士法人へご相談にいらっしゃいました。申告内容を拝見したところ、土地評価に適切でない部分が見受けられました。

土地評価での減額を見落としていた

都内に500㎡以上の貸地が2箇所ありましたが、広大地評価がされていませんでした。

計算したところ、この2箇所の土地評価だけで8,000万円の減額が見込まれました。

このように初めの申告に誤りがあった事から、当税理士法人で税務署と交渉をすすめた結果、納めた相続税の1200万円全額が戻ってきました。

A様は、払わなくてもいい相続税を払っていたことになります。

不動産が相続に含まれる場合の留意事項

相続税の税理士への報酬金額は、一般的には諸経費も含んだトータルの金額になっています。しかし、不動産が相続に含まれる場合に不動産の売却を前提に対応を進める事務所もあるのでその場合は注意が必要です。こういったケースでは税理士事務所と提携している不動産会社や宅地建物取引士、その他専門家への報酬、それを仲介する税理士への手数料がそこに上乗せされるという報酬体系を採用している事務所もあるのが事実です。

税理士への報酬が他事務所と同じか、または低くても、不動産売買にかかわる手数料を加算すると他の税理士に比べて高額になることがあります。多数の専門家と連携し、ワンストップで円滑に手続きを進められるというメリットがある一方、そこにかかる費用が通常よりも多くならないか必ず事前にご確認ください。

相続税専門税理士に依頼するメリット

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

提携の税理士法人で払い過ぎた相続税を取り戻す「相続税還付」のご相談を受けていると上図のようなケースは驚くほどよく見受けられます。当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。