誰もが関係する「相続」について学ぼう!

- #基礎知識

目次

皆さんはどの程度の相続があるのか、また相続税がどのくらいかかるのかご存じですか?家族が亡くなることというのはあまり考えたくないことですが、親族が亡くなって初めて慌てて調べ始め、よく理解できないまま進めてしまうことがないよう、また、死後に親族に余計な心配事や負担を遺すことのないよう、基本的な知識を身につけておきましょう。

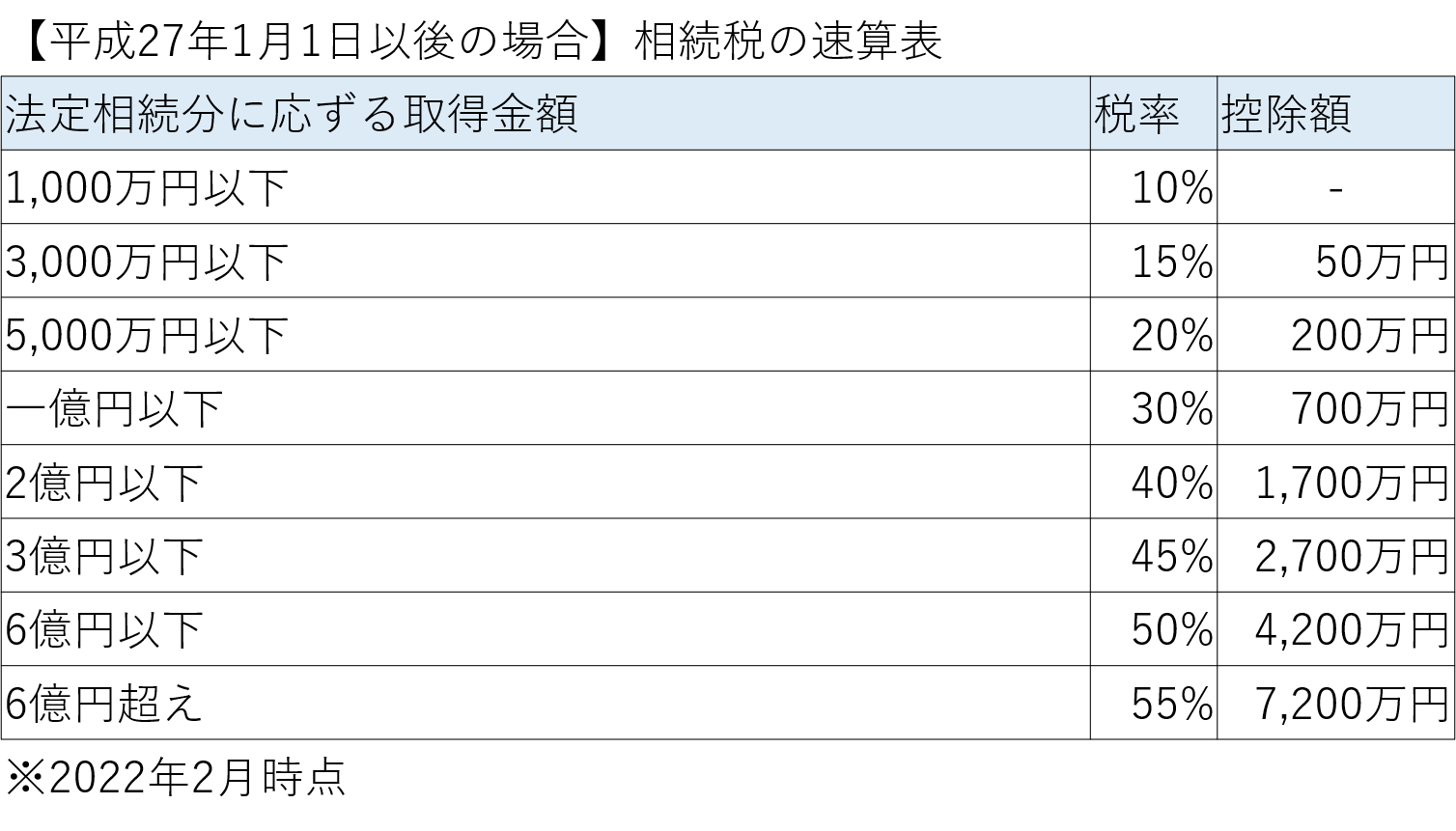

現在、相続税の最高税率は55%です。この数字を見ると、ほかの税金に比べ税率がとても高いと思われるかもしれません。しかし、相続税は最高税率75%だった時代もあります。そのため、今後も過去の税率に近いところまで少しずつ増税が行われていく見込みです。また、平成27年に相続税の基礎控除が縮小されているため、今まで以上に相続税の支払いが必要になっています。このような背景から、万が一に備えて相続対策はしておくことが大切です。

そもそも「相続」とは何か、その定義から見てみましょう。「相続」とは、亡くなった方「被相続人」が所有していた財産や権利義務を、配偶者や子供といった一定の身分関係にある人が「法定相続人」として受け継ぐこと。相続は被相続人が亡くなった日から始まりますが、簡単なものではありません。相続は財産を引き継ぐということだけではなく、各種手続きや法定相続人での分割が必要ですし、それには相続税も発生します。特に相続税については多くの人が当事者になって初めてどのくらいの金額がかかるか知って驚くものです。事前に親族で協力し、基礎知識の共有や相続内容の把握、お金の準備などを行い、スムーズに相続ができるようにしておきましょう。

相続を受けた不動産の活用は、相続税対策の最適手段といえます。一昔前までは「リバースモーゲージ」「不動産担保ローン」といったものが人気でした。しかし、利息の支払いが発生するため、相続にあたり支払いの負担が重たくなりがちです。

最近では、被相続人と同居している家族がいるときに、自宅を売却した後も家賃を払うことでその家に住み続けられるようになる仕組みの「リースバック」がよく使われます。しかし売却時に安く査定されてしまい、大きく損をしたという失敗事例も多くあるので注意が必要です。

一方で、今後住む予定の無い不動産の場合には土地売却の検討をおすすめします。土地売却のメリットとしては、以下の2つがあります。

不動産売却のメリット① 固定資産税がかからない

不動産を相続したら相続税がかかります。もしも税額が高額になる場合、土地売却をして現金化しないと納税できないというケースなら、売却することを早めに決心しやすいでしょう。しかし、預貯金で相続税の支払いができたり、複数の相続人がいて均等に割ることで負担が軽減できたりする場合には、検討する余裕もあるためすぐに売却しないという人もいます。しかし、不動産を相続したときに発生する税金というのは相続税だけではありません。

特に大きいのが固定資産税や都市計画税です。これらの税金は不動産を所有しているというだけで毎年支払いが必要になります。また、複数人で相続している場合には、誰がどのくらい負担するかといったことで揉めることも少なくありません。相続した土地の価値によっては、固定資産税は毎年数十万円かかるということも起こりえます。すぐに売却すれば、固定資産税や都市計画税の支払い義務が発生せず、負担となる金額を抑えることができます。

売却が早い方がよいとされるのは、固定資産税がかからないことだけではありません。不動産というのは景気にも左右されますが、築年数が経つほどに価値が下がってしまいます。空き家は特に老朽化しやすいです。資産価値を少しでも下げないようにするためにも、早めに売却の手続きを進めるほうが良いでしょう。

不動産売却のメリット② 特例の適用がされることがある

不動産を相続した際、売却をして譲渡益といわれる利益が発生したら、譲渡所得税の支払いが必要です。この譲渡益を計算する際に、取得費と譲渡費用の控除が行われます。「相続税の取得加算」という特例を利用すれば、取得費に相続税の一部を上乗せすることができます。

この特例を受けるためには、相続開始の翌日から3年以内に譲渡が完了していないといけません。一般的に、売却に向けて動き出してもスムーズに買い手が見つかったとしても売却までには半年ほどかかります。もしもすぐに買い手が見つからなかったときのことを考えると、できるだけ早いうちから行動をしておくことが望ましいのです。

特例の適用が受けられるとなった場合には、相続して不動産を売却した翌年に確定申告が必要です。手続きにあたっては、確定申告書とともに①相続税の申告書の写し(第1表、第11表、第11の2表、第14表、第15表)、②相続財産の取得費に加算される相続税の計算明細書、②譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]や株式等に係る譲渡所得等の金額の計算明細書)、という3つの書類の提出が必要になります。

相続の際に住宅の売却をしようと思っても、いざ当事者となると、知識を身につけていてもどういった行動をとるのがベストかというのは不安になるものです。また、手続きも煩雑で、いつまでに何をしなければならないかというルールもあります。親族間で意見が割れるということも少なくありません。そのような時、自分たちだけで話すのではなく、プロの意見が入るというのはとても効果的です。自分たちの行動が明確になるだけでなく、その道に詳しい人の意見となると皆の合意を得やすくなります。

住宅の売却を検討の際は自由住宅NAVIにご相談ください。住宅を買い取るだけでなく、経験豊富なスタッフが有効活用もご提案致しますので、売却前も売却後もご満足が溢れるお取引をさせて頂きます。宅地の場合にも間取りを入れた形の提案をしているため、一般的な更地に比べて契約が早いとご評価いただいています。また、中古物件の場合にも、リフォームをして資産価値を上げたり、更地にした売却をしたりといった物件に合った売却プランのご提案もしています。もちろん、思い出のあるものなので建物は残したいという希望がある場合には、残した状態で少しでも早く希望の金額での売却ができるよう、部分リフォームや景観に合った施工を加えるなど、元の状態を残しながらも価値を上げる工夫の提案も可能です。

他の不動産会社で相談したものの希望に合った条件の提示がされなかったり、断られたりした方も是非お気軽にご相談ください。

※記事内容は、自由住宅NAVI独自の調査と見解によるものです。